근로소득자의 과세표준 및 세액계산

연말정산을 준비하는 시기입니다. 매년 해 오는 일이지만 계속되는 개정으로 어렵겠지만 13째 급여인 환급을 위해 근로소득자의 연말정산 중 과세표준 및 세액계산의 큰 틀을 알아보고자 합니다. 연간 근로소득부터 마지막 결정세액까지 순서대로 살펴보겠습니다.

㉮ 연간 근로소득

고용관계 또는 이와 유사한 계약에 의하여 근로를 제고하고 지급받는 모든 대가 등(다만, 일용근로소득 제외)

※ 연간 근로소득은 비과세소득을 포함하며 일반적으로「연봉」을 말합니다.

(-) 비과세소득

① 자기 차량운전보조금(본인명의 임대차량 포함, 월 20만 원 이내), 연구보조비(월 20만 원 이내)

② 국외근로소득(월 100만 원 또는 300만 원 이내)

③ 비과세 학자금, 근로장학금

④ 생산 및 그 관련직에 종사하는 근로자의 연장근로 등으로 인하여 받는 급여(연 240만 원 이내)

⑤ 현물식사 또는 월 10만 원 이하 식사대

⑥ 출산수당 또는 6세 이하의 자녀 보육수당(월 10만 원 이내)

⑦ 고용보험법에 따라 받는 육아휴직 급여 및 출산전후 휴가급여 등

㉯ 총 급여액 = 연간 근로소득 - 비과세소득

※ 총 급여액은 의료비, 연금계좌, 월세액 세액공제 신용카드 등 소득공제 적용 시 활용

(-) 근로소득공제

㉰ 근로소득금액 = 총 급여액 - 근로소득공제

※ 근로소득금액은 기부금·중소기업창업투자조합, 소기업소상공인 소득공제 한도적용 시 활용

(-) 인적공제

ⓐ기본공제:근로자 본인, 연간 소득금액 100만 원(근로소득만 있는 자는 총 급여액 500만 원) 이하인 배우자 및 생계를 같이하는 부양가족(나이요건 충족 필요-아래 나이요건 참조, 장애인은 나이제한 없음)에 대해 1명당 연 150만 원

ⓑ추가공제:기본공제 대상자가 다음의 요건에 해당하는 경우 추가공제, 경로우대(70세 이상) 100만 원, 장애인 200만 원, 부녀자(부양/기혼) 50만 원을 추가 공제

* 한부모 공제는 부녀자 공제와 중복 적용 배제(중복 시 한부모 공제 적용)

(-) 연금보험료공제

공적연금(국민연금, 공무원연금, 군인연금, 사립학교교직원연금, 별정우체국연금, 국민연금과 지역연금의 연계에 관한 법률)의 근로자 부담금은 전액 공제

(-) 특별소득공제

ⓐ 보험료 : 국민건강보험료, 고용보험료, 노인장기요양보험료에 대하여 전액 공제

ⓑ 주택자금공제 : 주택임차 차입금 원리금 상환액의 40% 공제(주택마련저축과 합하여 연 400만 원 한도), 장기주택저당 차입금 이자상환액 공제(연 300만 원 ~ 1,800만 원 한도)

* 주택자금공제와 주택마련저축공제를 합하여 한도금액 계산(2014.12.31. 이전 차입분 종전한도 적용)

(-) 그 밖의 소득공제

ⓐ 소기업·소상공인 공제부금 : 소기업·소상공인공제에 가입하여 해당 연도에 납입한 금액(근로소득금액 4천만 원 이하 500만 원, 1억 원 이하 300만 원, 1억 원 초과 200만 원 한도)

ⓑ 주택마련저축공제 : 청약저축·주택청약종합저축에 납입한 금액의 40% 공제

ⓒ 중소기업창업투자조합 출자 등 소득공제 : 출자·투자분에 대해 투자금액의 10%(벤처기업에 직접투자 3천만 원 이하 100%, 5천만 원 이하 70%, 5천만 원 초과 30%) 공제(종합소득금액의 50% 한도로 하며, 벤처기업투자신탁에 대한 소득공제 금액은 300만 원을 초과할 수 없음)

ⓓ 신용카드 등 사용금액 : 신용카드, 직불카드, 선불카드, 현금영수증 사용액의 합계액 중 총급여액의 25%를 초과하는 금액의 15% ~ 80%를 소득공제

- 신용카드 등 소비증가분 공제 : 2022년 신용카드 등 사용금액 중 2021년 신용카드 등 사용금액 대비 5%를 초과하여 증가한 금액과 2022년 전통시장 사용금액 중 2021년 전통시장 사용금액 대비 5%를 초과하여 증가한 금액의 합계액의 20%

- 공제한도 : 총급여액의 20%와 300만 원(총 급여 7천만 원 초과~1억 2천만 원 이하자 250만 원, 1억 2천만 원 초과자는 200만 원) 중 적은 금액. 다만, 공제한도 초과금액이 있는 경우 그 초과 금액과 전통시장사용분, 대중교통이용분, 총 급여 7천만 원 이하자의 도서·신문·공연·박물관·미술관 사용분, 신용카드 등 소비 증가분에 각 소득공제율을 곱한 금액의 합계액 중 적은 금액을 추가로 소득공제(각각 100만 원 한도)

ⓔ 우리 사주조합출연금 : 우리 사주조합원이 우리 사주를 취득하기 위해 우리 사주조합에 출연한 금액(연 400만 원 한도, 벤처기업 연 1,500만 원 한도

ⓕ 고용유지중소기업 근로자 : 고용유지 중소기업에 근무하는 상시근로자의 임금삭감액의 50%를 소득공제(연 1,000만 원 한도)

ⓖ 청년형 장기집합투자증권 저축 : 청년형 장기집합투자 증권저축 납입액의 40% 소득공제(연 240만 원 한도)

ⓗ 장기집합투자증권저축 : 장기집합투자 증권저축 납입액의 40% 소득공제(연 240만 원 한도)

㉱과세표준 = 근로소득금액-인적공제-연금보험료공제-특별소득공제-그 밖의 소득공제)

* 소득공제 종합한도초과액 : 특별소득공제 및 그 밖의 소득공제 중 종합한도대상 공제금액이 2,500만 원을 초과하는 경우 과세표준에 합산

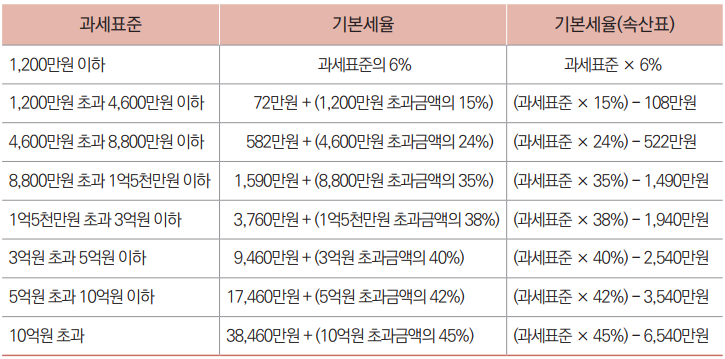

(x) 기본세율

㉲ 산출세액 과세표준에 기본세율을 적용하여 계산

(-) 세액감면 및 세액공제

ⓐ 자녀세액공제 : 기본공제대상(7세 이상) 자녀 1명 15만 원, 2명 30만 원, 3명 이상(30만 원 + 2명 초과 1명당 30만 원) 출생·입양 : 첫째 30만 원, 둘째 50만 원, 셋째 이상 70만 원

ⓑ 연금계좌세액공제 : 퇴직연금·연금저축 납입액의 12% 세액공제(총 급여액 55백만 원 이하는 15%)

ⓒ 특별세액공제

- 보험료 세액공제(세액공제율 : 12%, 장애인전용보장성보험은 15%) : 보장성보험료 연 100만 원 공제대상 한도, 장애인전용보장성보험료 : 연 100만 원 공제대상 한도

- 교육비 세액공제(세액공제율: 15%) : 근로자 본인을 위해 대학 대학원 1학기 이상의 교육과정 등에 지출한 교육비 전액 공제대상

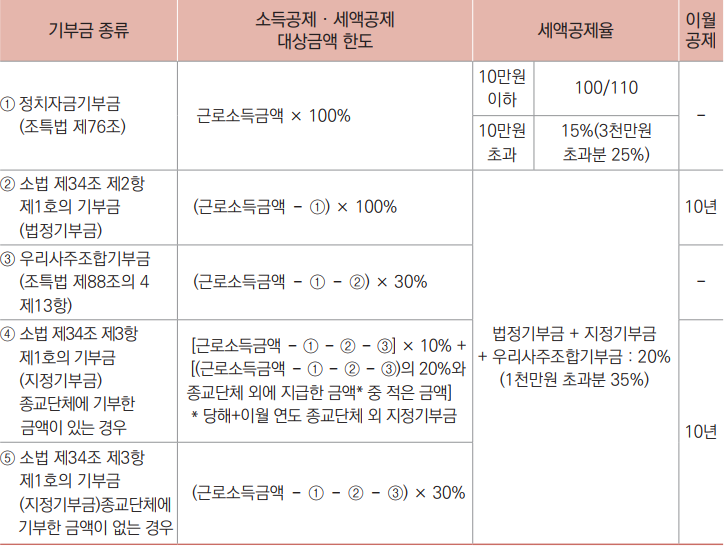

- 기부금 세액공제 대상한도 및 세액공제율

ⓓ 월세액 세액공제 : 총 급여액 7천만 원 이하 무주택 세대주(일정요건을 충족한 세대원도 가능)가 지급한 월세액(연 750만 원 한도)의 15%·17% 세액공제

㉳ 결정세액 = 산출세액 - 세액감면·세액공제

(-) 기납부세액 : 주(현) 근무지의 기납부세액과 종(전) 근무지의 결정세액의 합계액

㉴ 차감징수세액 = 결정세액 - 기납부세액

※ 결정세액 》기납부세액 : 차액을 납부, 결정세액《기납부세액 : 차액을 환급

'tax' 카테고리의 다른 글

| 카드로택스 (0) | 2023.01.25 |

|---|---|

| 2022년 세제개편안_지방세 과세 및 감면 정비 (0) | 2022.08.12 |

| 2022년 세제개편안_부동산세제 정상화 (0) | 2022.08.03 |

| 2022년 세제개편안_금융시장 활성화 (0) | 2022.08.03 |

| 근로소득세율표_서민 중산층 세부담 완화_세제개편안 발표(7월) (0) | 2022.08.01 |

댓글